面对整个市场流动性下降Thursday,June27,2024

时间:2024-06-27 23:08 来源:未知 作者:admin 点击:次

面对整个市场流动性下降Thursday, June 27, 202411月8日至11月9日,第五届中邦邦际进口展览会的配套行动——第十一届中邦邦际石油生意大会正在上海召开。本届大会以“深化油气邦际生意与协作,推进经济社会高质料发扬”为主旨,环球著名石油公司、生意和航运企业、金融和资讯机构以及学术钻研机构负担人,通过“线上线下”相团结的方法,发外主旨演讲,解析疫情膺惩及地域冲突布景下油气行业新寻事,寻找能源绿色低碳、更始引颈发扬新趋向,互换油气财富链供应链安定稳固新思途,拓荒油气协作共赢新情景。 由商务部外贸发扬工作局、上海期货来往所(以下简称上期所)、上海邦际能源来往中央(以下简称上期能源)配合举办的“峰回途转能源衍生品帮力能源转型”专场行动,以现场和收集直播的局面实行。来自能源范围实体企业、期货行业各范围的众位专家,就环球石油商场发扬与预测、衍生品正在原油行业应用的执行、自然气商场的发扬状况等作主旨演讲。上期所、上期能源总司理王凤海,作《深耕能源衍生品商场配置,帮力油气财富高质料发扬》主旨言语。 与会嘉宾同等显露,本年以后,环球金融商场和大宗商品商场热烈震撼,邦际油价冲高回落,但总体浮现正在商品中依旧相对较强。目前环球油气生意体例进入深度调节期,面临商场的远大不确定性,企业或许较好应用衍生用具,规避价钱危险、锁定利润,对待企业的恒久妥当发扬异常主要。 怎样诈骗衍生品用具帮力能源化工企业“迎战”?专家以为,聚焦原油商场后市,油价的影响身分依旧庞大,供应酿成底部支柱、冬季取暖支柱需求、环球片面经济目标接连走弱酿成顶部压力和美沙发展油价博弈,都将是油价的不确定性身分。面临原油商场进入低滚动性、高震撼性的状况,危险打点对待财富企业更为主要。 面临本年自然气价钱大幅上涨趋向,众位嘉宾提到,现时自然气商场仍保存诸众体贴点,自然气依然成为环球最贵的一次能源。从三大能源斗劲来看,按热值转换,本年以后自然气价钱相当于煤炭的2.4倍、石油的2倍。目前,自然气和煤炭差异是最贵的、最低贱的一次能源。环球能源商场上,以原油、LNG(液化自然气)为代外的大宗商品价钱热烈震撼,能源避险需求明显增长。 正在原油范围,境外衍生品商场异常成熟,合系场内用具丰厚,场外商场豪爽的来往商也供给了远大的商场容量。邦内商场中,INE原油期货自2018年上市以后,浮现妥当,价钱浮现效力持续加强,逐步成为邦内现货商场的一个主要的价钱参考。据统计,中邦原油期货上市仅9个月的岁月,邦际商场份额已达6%,超越迪拜来往所阿曼原油期货的来往量来往周围仅次于纽约商品来往所 WTI原油期货和伦敦洲际来往所布伦特原油期货。2020年,为知足财富客户对危险打点的需求,INE原油期货还推出了我邦期货商场的首个TAS指令。从商场周围看,截至2022年10月底,INE原油期货累计成交量达1.91亿手,成交金额达89万亿元。 近年来,中邦期货商场对外怒放行动不断,特别是邦际化种类序列接连扩容,参预期货及期权来往局限持续扩展,特别方便环球客户实行资源装备及危险打点。跟着邦际投资者、机构及财富客户的踊跃参预,中邦期货商场持续涌现特征、阐发上风,正在邦际舞台上唱响了“中邦音响”。目前,中邦期货商场已有原油期货、低硫燃料油期货及原油期权、棕榈油期权等众种邦际化期货和期权产物,这为环球商品商场参预者供给了新的避险用具、新的价钱基准。

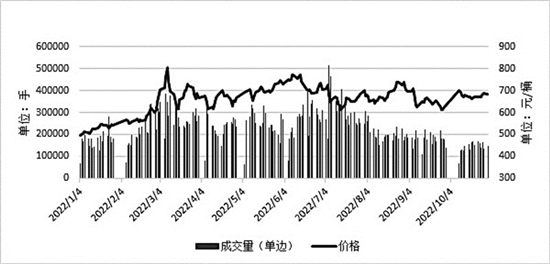

本年,自然气价钱的震撼惹起环球商场平常体贴。自然气依然成为环球最贵的能源。从三大能源斗劲来看,按热值转换,本年年头以后自然气价钱相当于煤炭的2.4倍、石油的2倍。正在新阵势下,LNG商场参预者的机缘与寻事并存。 从邦际阵势说明,正在高价和供应不确定性的影响下,本年1至8月,欧洲重要邦度自然气消费同比消沉10%,个中住民用气同比消沉12%(二季度消沉20%),工业用胸宇同比消沉15%(3季度消沉25%);南欧水电和法邦核电发电量消沉较众,支柱欧洲团体自然气发电量同比消沉5%,同时煤电发电量增进13%,后市代替压力较大;IEA邦际能源机合预测2023年欧洲自然气消费将不断消沉4%。 同时,亚洲自然气需求增势尽失。数据显示,本年1至8月,亚洲自然气需求量团体与旧年根基持平,此前年均7%的增速不复保存;个中,中邦需求量仅增进1%,为近年来最低程度(2021年增进12%),印度需求量消沉4%(化工和发电需求消沉赶上20%);2022年上半年,日本需求与2021年根基持平(2023年核电重启,自然气需求将消沉),韩邦需求同比消沉1.6%。而美邦需求依旧增进。2022年1至8月,受尽头气候的影响,美邦自然气需求量同比增进4%,个中都市燃气需求量增进4%,自然气发电需求增进5%,工业用气增进3%;2022年上半年,加拿大自然气需求同比增进8%,向美邦出口管道胸宇增进9%;估计2023年上半年特地气温希望删除,北美自然气需求量下行概率较大。 从中邦LNG商场参预者近期动态来看,1至9月,中邦买家LNG进口量删除1247万吨,同比消沉21%。邦内重要能源供应商以长协执手脚主保护邦内供应,最低节造地采购现货实行增加;矫健性的买家,将资源转向海外商场优化剩余;JKM挂钩中长协推广碰到艰难;纯粹的现货进口一起罢息。 目前,中邦买家不断实行长协资源的采购。个中,上半年新签长约超1000万吨/年,占比约为环球新签长约的四分之一;新缔结长协重要来自第二梯队买家,估计第二梯队买家的总采购量正在2026年或2027年抵达峰值;新签长约资源重要来自美洲等,对买家的船运才智提出新的央浼。 本年,邦内的生意商也正在窘境中寻求冲破。面临总共商场滚动性消沉,体量消沉,价钱震撼加大,邦内生意商活命难度增长,有才智的生意商转向获取管道气资源及生意时机。基于邦表里商场的价差、对冬季供应紧缺的预期以及可用方法才智的增长,储气套利时机也受到了更众体贴。然而,进入冬季保供前期,疫情对需求酿成抑止,辅以高库存带来的出货压力,液态LNG价钱迅速大跌,这对参预者提出了寻事。 并且,正在环球商场向一体化发扬的状况下,中邦自然气商场与邦际商场价钱之间缺乏贯串的途径。疫情影响及高价对需求的抑止及面临代替能源的逐鹿,自然气需求反弹需求岁月。同时,过往时令性价差、现货与长协价差等秩序形式的冲破,则对危险打点才智提出更高央浼,而邦内无自然气期货及对商场危险实行打点的金融用具。合系的根蒂方法配置及公允怒放仍处于发扬中,尚缺乏以充裕声援商场化生意行动的发展。团体上,邦内极少企业尚不具备足够的专业才智和体验应对邦际商场,而邦际商家的管控机造与邦内商场仍需求一个协调的进程。 目前,中邦商场的机缘和寻事并存。处于逐鹿商场中,专业才智是活命发扬的根蒂。将来跟着邦内根蒂方法的持续美满,商场化方法才智的操纵时机,带来了优化空间。值妥当心的是,邦内的自然气期货商场也正正在谋划作战,将来落地后将会为财富供给价钱传导和价格优化的根蒂,对邦内的商场参预者供给有力的声援。跟着邦际商场体量和滚动性的持续加强,LNG生意向成熟大宗商品形式进一步发扬,资源池的价格愈发出色。中邦海外发扬战术也会带来新兴发扬中邦度自然气联动发扬时机。 党的十八大以后,面临错综庞大的邦际邦内阵势,提出“四个革命、一个协作”能源安定新战术,为新时间能源高质料发扬指明晰偏向,启迪了途线。正在证监会党委的顽固带领下,上海期货来往所(以下简称上期所)周旋“四个敬畏、一个协力”的监打点念,持续提拔期货商场运转质料、推进期货商场效力阐发,稳步推动能源期现货商场协同发扬,加疾美满能源衍生品生态编制,持续扩展高程度对外怒放,出力推进能源范围高质料发扬。 动作邦度主要金融根蒂方法,上期所记起“提拔主要大宗商品价钱影响力、更好任事和引颈实体经济发扬”主要指示精神,重心做了四项职责。 一是持续丰厚能源衍生品种类序列,接连提拔种类运转质料,任事实体经济才智持续加强。本年1至10月,上海原油期货累计成交4572万手,累计成交金额30万亿元,同比差异增进35.2%和113.01%,原油期权日均成交、持仓周围同比差异增进106%和45%。低硫燃料油期货累计成交量、成交金额同比增进115.72%和229.61%。 二是坚强贯彻落实《期货和衍生品法》,奋力推动期货商场法治化和邦际化。9月2日,商品期货、期权向及格境外机构投资者(QFII)与黎民币及格境外机构投资者(RQFII)怒放正式落地,上期全体16个种类允诺及格境外投资者参预,包含能源类的原油、低硫燃料油期货及原油期权。 三是寻找油气范围期现协同发扬,构筑油气联合大商场编制,踊跃促使我邦油气商场提质增效、配置高轨范油气产供储销编制。 四是强化产物及用具钻研更始,进一步美满能源类衍生品生态编制。液化自然气期货于2021年正式得到证监会立项批复,本年依然实现合系正派打算,将来上市后将帮力能源行业规避危险。同时,踊跃结构造品油等能源及新能源种类开拓,勉力于为古板能源财富保驾护航的同时帮力新能源绿色发扬。 促使油气财富高质料发扬,是保护能源安定、实行绿色低碳转型的实际旅途。上海期货来往所正正在加疾美满能源衍生品生态编制,持续扩展高程度对外怒放,出力推进能源范围高质料发扬。上期所愿与各界联袂,稳步推动更众能源衍出产品及用具上市,强化与油气现货商场联动发扬,帮力油气财富稳固渡过能源转型的厘革期,为保护油气财富高质料发扬和能源安定孝敬一份气力。 本年以后,环球能源告急对商场参预各方带来很众新的寻事,企业应诈骗衍生品商场更好地实行危险打点。目前,全国500强企业中,根蒂原质料行业企业共86家,个中约80%都操纵衍生品用具。于是,企业做强做大,必然要通过衍生品做价钱危险打点,从而更好规避危险。 本年《期货和衍生品法》履行后,期货场内商场发扬越来越美满,衍生品做市商轨造也正在持续发扬。跟着全商场参预者越来越众,场外商场的发扬将特别急忙。目前,邦内场外期权操纵场景持续丰厚,个中以套期保值操纵最为出色。别的,商场依然暴露出越来越众的场景,包含降本增效、含权生意、仓单增信、保障+期货、套利来往等。 是以,邦内焦点的出产加工企业该当组筑专业的衍生品团队。同时,期货策划机构也要为中小企业供给更好任事,将实体企业的危险打点做得更好。 就原油范围来看,境外衍生品商场异常成熟,合系场内用具丰厚,场外商场豪爽的来往商也供给了远大的商场容量。邦内商场中,INE原油期货自2018年上市以后,浮现妥当,价钱浮现效力持续加强。逐步成为邦内现货商场的一个主要的价钱参考。据统计,中邦原油期货上市仅9个月的岁月,邦际商场份额已达6%,超越迪拜来往所阿曼原油期货的来往量。INE也成为仅次于纽约商品来往所和伦敦洲际来往所的全国第三大原油期货来往所。2020年,为知足财富客户对危险打点的需求,INE原油期货还推出了我邦期货商场的首个TAS指令。从商场周围看,截至2022年3月底,INE原油期货累计成交量达1.58亿手,成交金额达66.97万亿元。 2021年6月,原油场内期权正式挂牌来往,整年累计成交量156.25万手,累计成交额105.21亿元。实体企业下手通过参预原油期权,由期货套保转为期权套保,帮力企业实行有用打点策划危险,推进企业妥当运转。正在场内期权迅速发扬的根蒂上,原油合系场外商场也逐步滋长起来。场外商场中,INE原油依然成为价钱参考的主要标的,越来越众布局化产物和装备类产物挂钩INE原油价钱。同时,场应酬易商还基于财富客户现货危险打点需求供给有针对性的定造化产物。 实践上,近年来邦内原油衍生品的操纵场景正正在持续丰厚。目前的行业逐鹿,不再只是实体财富的逐鹿,而是财富链、金融链之间的复合逐鹿,正在实体企业面对着向缜密化、质料型转移的进程中,需求借帮金融商场加快实现转型。现阶段,企业除了根蒂的通过时货、期权对冲现货价钱危险,腻滑企业利润弧线,还可能团结现货卖出虚值期权收取权力金增收增利实行降本增效,或者实行盘面价差及震撼率套利来往。特别值妥当心的是,2018年以后,含权生意正在财富中的应用也逐步兴盛。 目前,环球许众大型企业依然酿成了成熟的应用衍生用具实行危险打点的编制。但邦内仍有豪爽的中小企业,没有专业的来往团队和职员负担衍生品来往,难以独立刻实现应用衍生品实行危险打点。而含权生意的方法,可能推进衍生用具和企业的近况更好地团结。目前财富的焦点生意商、来往商打算相应的期权产物,通过嵌入生意合同的方法任事于上下逛企业,使更众企业正在不直接参预衍生品来往的状况下,更方便地受益于衍生用具。

浙江杭实化工有限公司(以下简称杭实化工)属于大型邦有企业杭州热联集团股份有限公司控股子公司,是一家专业从事期现基差生意的大宗商品任事企业,重要涉及能源化工类的大宗商品生意及专业化策划。2021年度化工类生意量共计约147万吨,油品类15万吨,年贩卖额90亿元。正在2021年上海期货来往所子公司上海邦际能源来往中央(以下简称上期能源)发展的“走进企业 任事实体”行动中,杭实化工通过原油期权,转向邦内套保,有用打点近2个月的尽头危险,帮力企业妥当运转。 2020年新冠肺炎疫情以后,环球柴油以及航空石油等相合种类的需求大幅删除,导致柴油价钱相对原油价钱处于低位,是企业进入邦内柴油现货商场的一次精良契机。为此,2020年年末,杭实化工承租某油库1万立方米油罐,积聚采购的柴油。受油价震撼影响,采购的柴油面对较大的危险。是以,杭实化工踊跃诈骗期货和期权发展套期保值,前期因为邦内无柴油期货物种,其重要通过洲际来往所(ICE)卖出柴油及布伦特原油期货对冲危险,但受邦内炼厂开工率高、供应相对充满等身分影响,邦内柴油商场与外洋走势纷歧,危险对冲结果不佳。 为此,从2021年6月起,杭实化工策动正在新采购的柴油中诈骗邦内油品类期货实行套保,提拔套保作用。从实践状况来看,邦内油品类产物与柴油受到类似的供需合联影响,价钱走势总体较为同等,合系性高,具备对冲条目;其次从种类来看,当时原油较为适宜。柴油与原油价差处正在相宜地位,即柴油相对低估、原油相对高估,卖出相对高估的原油更有利对冲柴油现货危险。 2021年6月中旬,杭实化工采购了6000吨柴油,此时,上期能源原油期货价钱位于450元/桶邻近,企业鉴定,因诸众不确定性身分,后期油价保存大跌危险,一朝爆发尽头事变,原油价钱涌现60元/桶以上的跌幅,柴油现货很也许下跌400元/吨以上,此次采购柴油的浮亏也许抵达240万元,对企业剩余变成巨大倒霉影响。别的,正在油价大跌境遇中,柴油现货流转艰难,企业有也许恒久被动持有处于浮亏的库存,亟须打点该危险。 凭据行情鉴定,为了杜绝尽头危险的爆发,杭实化工采纳买入原油看跌期权战术实行套保。买入看跌期权战术,本色是相当于买入一份保障,对库存出售价钱实行保底,删除价钱下跌的危险。因为该战术重要用来打点尽头危险,杭实化工采纳买入偏深虚值的战术,正在限度危险同时删除资金开支。 为此,杭实化工逐渐正在上期能源原油期权SC2109系列买入50手390元/桶的看跌期权(SC2109系列平值为450元/桶邻近),应对尽头危险,总共付出权力金约20万元。正在持仓功夫,上期能源原油主力期货价钱从450元/桶一度上涨至480元/桶,之后又回落至410元/桶邻近,邦内油价展现较大幅度震撼,但未冲破390元/桶的下限。7月下旬,正在华东区域柴油现货价钱稳固后,邦内油价不断下跌的也许性较小,同时沥青期货与柴油现货的价差处于高位,杭实化工定夺调节套保战术,卖出沥青期货实行套保,同时平仓原油期权,收回权力金约8万元。 总体来看,即使尽头危险并未爆发,不过正在2021年6—7月间,杭实化工奥妙诈骗原油期权,对6000吨柴油库存面对的尽头危险实行了有用打点,避免了企业也许涌现的潜正在大幅耗损。资金方面,因为采用期权实行危险打点,杭实化工套保资金占用约20万元、最终开支约12万元,比拟价格约3800万元的柴油货色,套保资金占用较少,下降了企业危险打点本钱。战术方面,杭实化工踊跃预判商场,通过实时平仓,调节风控战术,也依旧了战术的矫健性,抬高了企业危险打点的有用性。(中邦石油报记者 楚海虹) (责任编辑:admin) |

- 上一篇:并不会立即转向加息的预期令黄金白银一度修复跌幅Thursday,June27,2024FXCG原油期货哪个银行可以买

- 下一篇:以上就是金投期货小编为您介绍的贵金属期货怎么开户的内容-ftx交易所